Portfolio-Aufteilung – so gelingt die Depotoptimierung

Auf die Mischung kommt es an: Wer sein Geld in Wertpapiere investiert, sollte verschiedene Finanzprodukte wählen und das Risiko somit breiter streuen. Wie Sie ein Depot aufteilen, welche Strategien es dafür gibt und worauf Sie achten müssen, erfahren Sie in diesem Artikel.

Vor der Depot-Aufteilung: Ziele und Risikobereitschaft klären

Eines vorweg: Die eine allgemeingültige Erfolgsformel für Geldanlagen gibt es nicht. Es lässt sich aber eine Strategie finden, die zu Ihnen passt. Beginnen Sie daher bei sich selbst, wenn Sie die Depotzusammenstellung planen. Dabei helfen Ihnen 2 entscheidende Fragen:

- Was ist das Ziel Ihrer Geldanlage?

- Welches Risiko möchten Sie eingehen?

Die Zielsetzung ist eng mit den Erwartungen an die Rendite verknüpft. Junge Menschen haben oft höhere Renditeerwartungen, wenn sie Geld für die private Altersvorsorge investieren. Durch den langen Anlagehorizont können sie mehr Risiken eingehen, denn vorübergehende Verluste gleichen sich über die Jahre oft wieder aus. Sind nur kurzfristige Anlagen möglich, steht der Erhalt des Kapitals an erster Stelle.

Die persönliche Risikobereitschaft des Anlegers beeinflusst die Portfolio-Aufteilung ganz wesentlich. Verluste sind an den Finanzmärkten nie auszuschließen – dessen müssen Sie sich bewusst sein. Entscheiden Sie sich bei der Depotzusammenstellung für die Anlagen, deren Risiken für Sie vertretbar sind. Wichtig ist außerdem, dass Sie nur das Geld einsetzen, auf das Sie im vorgesehenen Anlagezeitraum auch verzichten könnten. So vermeiden Sie finanzielle Engpässe, falls die Anlage nicht wie erwartet performt.

Diversifikation als Grundlage für die Portfolio-Aufteilung

„Lege niemals alle Eier in einen Korb“ – hinter dieser alten Börsenweisheit verbirgt sich einer der wichtigsten Depot-Tipps: Um Risiken zu reduzieren, sollten Investitionen in verschiedene Bereiche getätigt werden. Durch diese Streuung, die auch Diversifikation genannt wird, lässt sich das Potenzial des Portfolios besser nutzen. Bei der Aufteilung wird zwischen folgenden Kategorien unterschieden:

- Branchen

- Länder

- Assetklassen

Beachten Sie bei Ihrer Depotzusammenstellung, dass Anlagen aus unterschiedlichen Branchen vertreten sind. Diese sollten möglichst nicht miteinander korrelieren. Ein Beispiel: Wer vor der Corona-Pandemie in die Tourismusbranche und in das Gesundheitswesen investiert hat, musste wegen der Reisebeschränkungen zwar Verluste hinnehmen, die jedoch durch Erfolge von Pharmaunternehmen aufgefangen wurden.

Weiterhin ist bei der Portfolio-Aufteilung wichtig, dass darin Wertpapiere aus verschiedenen Ländern enthalten sind. Wirkt sich beispielsweise die Rezession einer Volkswirtschaft negativ auf die Aktienkurse heimischer Unternehmen aus, können Anleger diese Verluste durch Aktienanteile aus wirtschaftlich stabilen Ländern ausgleichen.

Verschiedene Investmentmöglichkeiten werden auch als Asset- oder Anlageklassen bezeichnet. In jeder dieser Klassen sind Vermögenswerte mit einem ähnlichen Verhältnis aus Risiko und Rendite zusammengefasst. Zu den gängigsten gehören:

- Aktien

- Anleihen

- Immobilien

- Immobilienfonds

- Rohstoffe

Eine sogenannte Asset Allocation ist bei der Portfolio-Aufteilung unerlässlich. Gemeint ist damit, dass der Anleger sein Vermögen über verschiedene Anlageklassen streuen sollte. Denn die einzelnen Klassen unterliegen jeweils anderen Einflüssen und Schwankungen. Entwickelt sich eine Assetklasse vorübergehend nicht optimal, kann die gute Performance einer anderen Anlageklasse dies ausgleichen.

Wie sollte die Depot-Aufteilung aussehen – welche Strategien gibt es?

Je größer die Renditechancen einer Anlage sind, desto höher ist in der Regel auch das Verlustrisiko. Umgekehrt geht ein vergleichsweise sicheres Investment mit geringeren Gewinnerwartungen. Jedes Wertpapier entwickelt sich unterschiedlich und wird durch Marktveränderungen individuell beeinflusst. Deswegen kommt es bei der Portfolio-Aufteilung auf eine Mischung aus verschiedenen Branchen, Anlageklassen und Märkten an. Die genaue Depotzusammenstellung hängt jedoch von Ihren Zielen ab. Entscheidend sind:

- Ihre Renditeerwartungen

- Die vorgesehene Anlagedauer

- Ihre Risikobereitschaft

Allgemein gilt: Je höher der Anteil an Aktien im Depot ist, desto größer sind die Risiken – und zugleich die Gewinnchancen. Für auf Sicherheit bedachte Anlegern empfiehlt sich ein höherer Anteil von Festgeldern oder Anleihen im Portfolio. In diesem Zusammenhang fällt des Öfteren der Begriff der 70-30-Strategie. Sie bezeichnet das Verhältnis von Anleihen und Aktien bei der Depotzusammenstellung. Dabei sollen Anleihen den Großteil des Investments ausmachen und die Stabilität erhöhen, während Aktien die Chancen auf Rendite erhöhen. Da Immobilienfonds und vor allem Gold als krisensichere Assets gelten, eignen sie sich ebenso für defensive Anlagestrategien.

Risikobereite Investoren kehren die 70-30-Faustregel um und gestalten die Portfolio-Aufteilung so, dass 70 Prozent auf Aktien entfallen und 30 Prozent auf Anleihen. Neben dieser Strategie gibt es noch weitere Ansätze für die Depotzusammenstellung, an denen sich Anleger orientieren können.

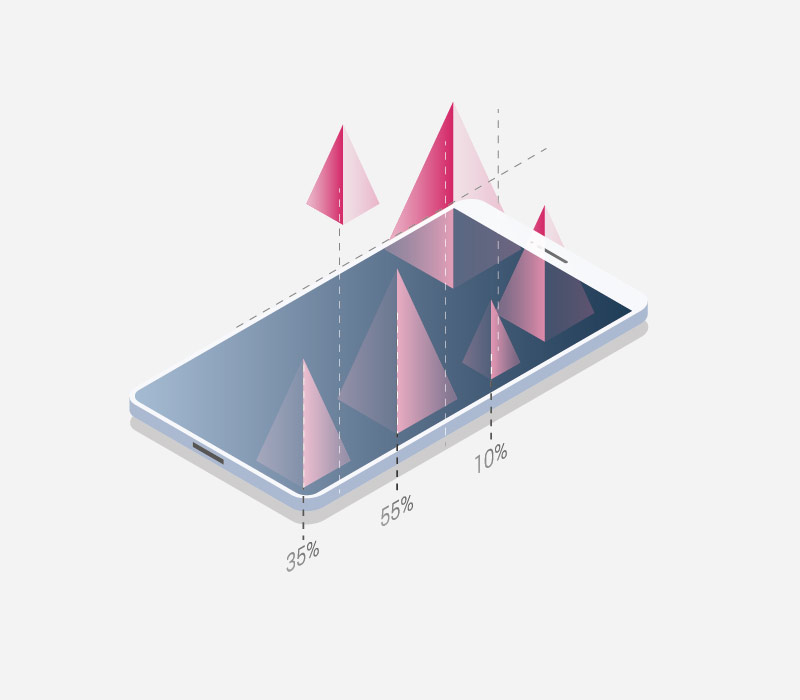

Eine Abwandlung des 70-30-Modells ist die 60-30-10-Strategie. Sie ist ebenfalls auf Sicherheit ausgerichtet und eignet sich dank der klaren Vorgaben insbesondere für Einsteiger. Mit 60 Prozent machen Anleihen den größten Anteil des Portfolios aus. 30 Prozent sind für Aktien vorgesehen, während die restlichen 10 Prozent auf Rohstoffe entfallen.

Alternativ dazu empfiehlt sich die Core-Satellite-Strategie. Diese beruht darauf, dass es einen Hauptkern – den sogenannten Core – gibt, der mindestens 50 Prozent des Depots ausfüllt. Er soll sich aus Wertpapieren zusammensetzen, die Stabilität und moderaten Wertzuwachs versprechen. Ergänzt wird das Portfolio durch die Satelliten als Nebenanlagen. Der Anleger investiert dafür gezielt in vielversprechende Nischen oder Edelmetalle, um die Gewinnchancen zu erhöhen.

Für höhere Renditechancen lässt sich auch die 60-30-10-Strategie umkehren. Der 10-prozentige Anteil an Rohstoffen bleibt bestehen. Dafür wird zu 60 Prozent in Aktien investiert und zu 30 Prozent in Anleihen. Wer noch risikobereiter investieren möchte, kann die Gewichtung der Aktien auch auf 80 Prozent erhöhen. Das Portfolio sichern Anleihen mit 10 Prozent sowie Immobilienfonds und Edelmetalle mit jeweils 5 Prozent ab.

Wie viele Positionen im Depot? Portfolio aufsetzen und ETFs integrieren

Die verschiedenen Strategien erleichtern die Portfolio-Aufteilung und helfen bei der Auswahl geeigneter Anlageklassen. Wichtig ist außerdem folgende Frage: Wie viele Positionen sollte ein Depot enthalten? Eine allgemeingültige Antwort gibt es auch hier nicht. Sie können sich jedoch an diesen Hinweisen orientieren:

- Mit zunehmender Anzahl an Wertpapieren im Depot steigen die Transaktionskosten.

- Je mehr Wertpapiere vorhanden sind, desto höher ist der Aufwand für die Depotpflege.

- Das Depot sollte nur so umfangreich sein, dass Anleger nicht den Überblick verlieren.

Ein Portfolio mit wenigen, dafür sorgfältig ausgewählten Positionen schlägt ein breit gestreutes Portfolio, das ohne eine klare Strategie zusammengestellt wurde. Um zumindest einen groben Richtwert zu nennen: Mehr als 50 Titel sind für ein Depot selten ratsam.

Gerade für Einsteiger bedeutet es einen enormen Aufwand, zahlreiche Aktien und Anleihen zu finden, die für das Portfolio infrage kommen. Sinnvoll ist es in so einem Fall, auf Aktienfonds zurückzugreifen, die einen bestehenden Aktienindex abbilden. Darin sind zumeist die erfolgreichsten Unternehmen eines Landes, einer Region oder einer Branche zusammengefasst. Diese Aktienfonds werden an der Börse gehandelt und auch als „Exchange Traded Funds“ (ETFs) bezeichnet. Gegenüber klassischen Fonds gelten ETFs als deutlich günstiger, da zumeist keine Provision anfällt, sie nicht aktiv verwaltet werden und ihre laufenden Kosten somit überschaubar sind.

Zwischen 1 und 4 ETFs sollten in einem Portfolio enthalten sein. Wenn nur geringe Beträge investiert werden, genügen 1 bis 2 ETFs für eine ausreichende Risikostreuung. Mehr als 8 ETFs sind nicht empfehlenswert, damit Anleger nicht den Überblick verlieren. Lassen Sie sich zudem nicht von Bankberatern irritieren: Da Banken für das Vermitteln von ETFs meist keine Provision erhalten, empfehlen sie lieber aktiv verwaltete Fonds.

Einsteigern helfen Musterportfolios für ETFs, die sinnvolle Kombinationen von Indexfonds vorgeben. Eines der bekanntesten Musterportfolios ist das 70-30-ETF-Portfolio. Es setzt sich aus den beiden Indizes MSCI World und MSCI Emerging Markets zusammen. Der MSCI World investiert in Industriestaaten und nimmt einen Anteil von 70 Prozent ein. Er klammert jedoch die Schwellenländer aus, denen sich wiederum der MSCI Emerging Markets widmet. Durch das Zusammenspiel dieser beiden ETFs lassen sich rund 85 Prozent des weltweit investierbaren Aktienmarktes nach Marktkapitalisierung abdecken. Daher wird es auch als Weltportfolio bezeichnet.

Die meisten dieser ETFs bilden die globale Wirtschaft auf Grundlage der Marktkapitalisierung nach. Sie gewichten dementsprechend Unternehmen nach ihrem jeweiligen Börsenwert. Die Marktkapitalisierung ergibt sich, indem die Anzahl der Aktien mit dem jeweiligen Börsenkurs multipliziert wird.

Für Privatanleger mit einem überschaubaren Budget empfiehlt sich ein ETF-Sparplan. Dabei zahlen Sie in regelmäßigen Zeitabständen in einen ETF ein, um über die Dauer mehrerer Jahre Vermögen aufzubauen. Es lassen sich Beträge ab 25 Euro investieren. Neben den eingezahlten Summen werden zumeist auch die erzielten Gewinne reinvestiert. ETF-Sparpläne erleichtern die ersten Schritte auf dem Finanzmarkt, da sie kein Fachwissen erfordern.

Wer hilft bei der Depotzusammenstellung?

Grundsätzlich sind Banken und Vermögensverwalter typische Anlaufstellen für Anleger, wenn es um die Depot-Aufteilung geht. Dabei ist jedoch ein gewisser Interessenkonflikt nicht auszuschließen, wie das Beispiel der ETFs zeigt. Nicht selten werden dem Kunden eher solche Produkte empfohlen, für die der Vermittler eine lukrative Provision erhält. Es besteht aber auch die Option, die Portfolio-Aufteilung selbst in die Hand zu nehmen. Dafür eignen sich Depotbanken und Online-Broker, die zudem oftmals keine Verwaltungsgebühren erheben. Anleger, die diesen Schritt gehen, benötigen entsprechendes Vorwissen und müssen den Markt im Auge behalten.

Eine Lösung, die sich insbesondere an Einsteiger richtet, sind Robo-Advisors. Dabei handelt es sich um Online-Anbieter, die eine automatisierte Geldanlage ermöglichen. Sie arbeiten auf der Grundlage von Algorithmen und wissenschaftlichen Erkenntnissen. Der Kunde muss zumeist nur angeben, welches Risiko er eingehen möchte. Daraufhin schlägt ihm die Software passende Investments vor und übernimmt im Anschluss die Portfolio-Aufteilung.

Portfolio optimieren: Darum ist ein regelmäßiger Depotcheck wichtig

Mindestens einmal pro Jahr sollten Sie Ihr Portfolio überprüfen. Bei einem Depotcheck spielen folgende Fragen eine Rolle:

- Haben sich die Anteile der Anlageklassen innerhalb des Portfolios verändert?

- Welche Positionen brachten Gewinn, welche führten zu Verlusten?

- Ist es sinnvoll, Wertpapiere zu verkaufen und sie durch andere zu ersetzen?

- Sind meine Anlageziele noch die gleichen oder ist eine neue Depot-Aufteilung notwendig?

- Gibt es hinsichtlich der Rendite oder des Risikos Optimierungsbedarf?

Im Laufe der Zeit kann sich die Gewichtung innerhalb des Portfolios ändern, da einzelne Positionen Schwankungen unterliegen. Einige Assets haben womöglich Wertsteigerungen erfahren, während es bei anderen zu Verlusten kam. In der Konsequenz stimmt die aktuelle Depotzusammenstellung eventuell nicht mehr mit der anfangs gewählten Verteilung überein. Um an dieser festzuhalten, wird ein Rebalancing vorgenommen. Damit ist das Ausbalancieren des Portfolios gemeint:

- Assets mit Wertzuwachs werden anteilig verkauft, um Gewinne zu realisieren.

- Zukauf von Positionen, die vorübergehend zwar zu einem Wertverlust geführt haben, nun aber günstig aufzustocken sind.

Mit einem Rebalancing stellen Anleger die ursprüngliche Portfolio-Aufteilung und somit das vorgesehene Risiko-Rendite-Profil wieder her. Anpassungen sind auch dann empfehlenswert, wenn sich die Risikobereitschaft oder die persönlichen Lebensumstände geändert haben.

Mithilfe regelmäßiger Checks verfolgen Sie die Wertentwicklungen Ihrer Assets und erkennen Handlungsbedarf. Vergleichen Sie den Ist-Zustand mit dem Soll-Bestand: Bei deutlichen Abweichungen sollten Sie etwas unternehmen. Grundsätzlich gibt es 3 Maßnahmen, um ein Depot zu optimieren: Als Anleger müssen Sie entscheiden, welche Positionen Sie behalten, welche Sie veräußern und in welche neuen Titel Sie investieren möchten.

Depotoptimierungen sind unerlässlich, um erfolgreich Geld zu investieren. Vermeiden Sie jedoch häufige Umschichtungen, da diese fast immer Transaktionskosten verursachen. Berücksichtigen Sie also stets das Kosten-Nutzen-Verhältnis.

Fazit: Ein erfolgreiches Depot braucht gute Planung und regelmäßige Checks

Jeder Anleger und jedes Investment sind individuell. Entsprechend fällt jede Portfolio-Aufteilung anders aus. Entscheidend ist, dass die gewählten Assetklassen zu den persönlichen Zielen und der Risikobereitschaft passen. Es gibt kein allgemeingültiges Richtig oder Falsch. Nehmen Sie sich Zeit, um sich ausreichend zu informieren und die geeigneten Positionen zu finden.

Berücksichtigen Sie dabei einen der wichtigsten Depot-Tipps: Verteilen Sie das Ihnen zur Verfügung stehende Kapital auf verschiedene Kategorien, um das Risiko zu streuen. Nehmen Sie mindestens einmal pro Jahr einen Depotcheck vor, um die Entwicklung Ihres Portfolios zu kontrollieren und Handlungsbedarf frühzeitig zu erkennen. Letztlich geht bei der Depot-Aufteilung Qualität vor Quantität: Halten Sie die Anzahl an Assets überschaubar und wählen Sie die einzelnen Titel sorgfältig aus. Wer bislang wenig Erfahrung auf dem Finanzmarkt gesammelt hat, dem bieten ETFs einen guten Einstieg.